这几年一直有对网上交易(中小卖家)是否征税的舆论争议,随便一搜新闻,淘宝就是一个箭靶子——

- 国内:

- 马云:企业不交税不道德 很多淘宝卖家已交税TechWeb 2013-11-12 11:29:00

马云说,在淘宝上开店的卖家有94%是不需要征税的,但是有6%需要征税。 - 【开年十大猜】网店会被征税吗 南方周末 2014-01-02 17:34:31

- 电商管理办法开征意见:个人网店或暂免交税 新浪科技 2013-09-13 14:59:00

- 马云:企业不交税不道德 很多淘宝卖家已交税TechWeb 2013-11-12 11:29:00

- 国外:

- 中国淘宝等在俄受欢迎 俄拟对海外网购包裹征税 中国新闻网 2014-01-27 10:15:00

- C2C一周要闻7.13-7.19:台将对淘宝征税 亿邦动力网 2013-07-20 15:40:35

美帝的eBay日子也不好过...

- 美参议院通过法案允许网购征税 免税或成历史 大众网 2013-05-08 10:16:00

美国网络零售业巨头eBay和亚马逊则反对该法案。eBay的总裁约翰·多纳霍认为它对小企业的保护度不够。

说到这里,就不得不去翻一下美国税法对于销售税的规定。

--------------下段比较罗嗦,不关心细节这可以跳过-----------

这要起源于上世纪98年,克林顿还在的时候,通过的一项《互联网免税法案》,英文原名是Internet Tax Freedom Act。从wiki上抄一下法案的基本内容:

This law bars federal, state and local governments from taxing Internet access and from imposing discriminatory Internet-only taxes such as bit taxes, bandwidth taxes, and email taxes. The law also bars multiple taxes on electronic commerce.

简而言之,就是联邦和地方政府都不得对互联网接入征税,且不得对比特、带宽和电子邮件征税。翻了翻原始法案文件,第720页开始,到后面说了multiple taxes的定义:

IN GENERAL.—The term ‘‘multiple tax’’ means any tax that is imposed by one State or political subdivision thereof on the same or essentially the same electronic commerce that is also subject to another tax imposed by another State or political subdivision thereof (whether or not at the same rate or on the same basis), without a credit (for example, a resale exemption certificate) for taxes paid in other jurisdictions.

简单理解一下(sorry,我不是学法律的,很可能不准),就是多州不得对一项电子商务交易重复征税。2007年的时候,这项法案延续到2014年11月1日(Internet Tax Freedom Act Amendment Act of 2007)。而实践上,大多遵循1992年的一项最高法院的裁决:

In Quill Corp. v. North Dakota, the Supreme Court ruled that a business must have a physical presence in a state for that state to require it to collect sales taxes.

-------------罗嗦完毕-------------

也就是说,只要没有实体店,州政府就不能强制征收消费税。有趣的就是2013年,市场公平法案(Marketplace Fairness Act ),主要内容就是对虚拟商店也要征收消费税或者使用税。众议院目前还没表决。

[声明]:下面关于eBay的知识均来源于互联网及其他公开渠道,与本人工作无关,在这里只是陈述。所有结论由文章作者负责,不代表公司观点。那在eBay上,现在的销售税是怎么征收的呢?

Normally buyer do NOT pay tax on eBay unless the following 3 criteria all meet:

- The seller is a Business seller.

- The seller has a physical presence in buyer’s shipping address state.

- That state charges sales tax.

也就是说,只有从eBay上的在买家所在州拥有实体店的商业卖家那里买东西、且该州征税,那么消费者才需要为此付税。一般的案例就是Macy‘s或者bestbuy这样在eBay上开网店的。所以一般在eBay上买东西的时候,结帐是看不到sales tax这一项的(美国都是价外税,如果有销售税会在账单上写明的)。这么看,线上卖家就比线下卖家多了免付税这个优势(虽然征税是直接针对消费者征收的,但是税负的实际承担者取决于供给和需求曲线的弹性)。直白的讲,如果我在网上买一件东西包邮需要$100,家旁边的店也卖$100,但是我在店里买需要交9%的税(以加州为例),那么如果不急用,我为啥不在网上买呢?

终于铺垫完了背景,现在来看AER 2014年1月刊的一篇paper:

Einav, Liran, et al. "Sales Taxes and Internet Commerce." American Economic Review 104.1 (2014): 1-26.

every one percentage point increase in a state's sales tax increases online purchases by state residents by almost 2%,while decreasing their online purchases from state retailers by 3.4%.

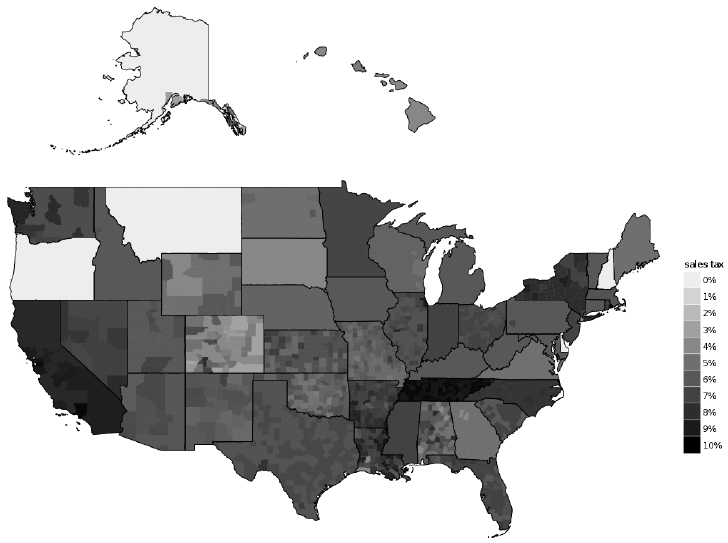

可见各个州税率其实差别蛮大的——从免税到近10%...而从时间轴上来看,08年到10年期间,月三分之一的州至少有一次税率的变化。每次的变化都给了我们一个观察后续反应的契机。对于消费者来说,如果本州税率上升,他可能会减少本地实体店的购买(线上线下替代效应),或者减少本州零售商网店的购买(州内州外替代效应)。这两种替代效应的总和,便是税率上升对于本州零售商的负面影响。

可见各个州税率其实差别蛮大的——从免税到近10%...而从时间轴上来看,08年到10年期间,月三分之一的州至少有一次税率的变化。每次的变化都给了我们一个观察后续反应的契机。对于消费者来说,如果本州税率上升,他可能会减少本地实体店的购买(线上线下替代效应),或者减少本州零售商网店的购买(州内州外替代效应)。这两种替代效应的总和,便是税率上升对于本州零售商的负面影响。那么消费者在eBay买东西的时候,会有多在乎这些销售税呢?一个直观的关系在这里:

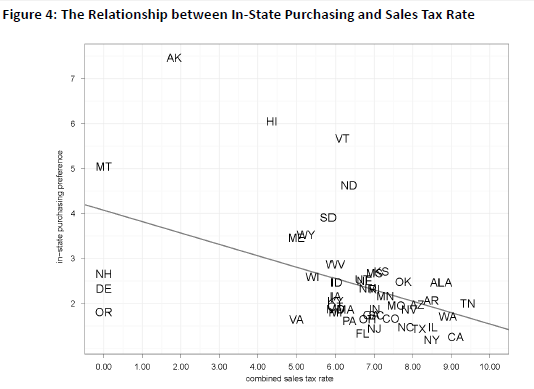

当然这里不考虑每个州电子商务发展程度、商家数量、购买习惯、物流水平、eBay的使用率等等其他因素,只是单纯的看一下税率和本州购买率的相关关系,基本上还是蛮负相关的——税率越高、人们越少的在自己州零售商的网店购买。值得注意的是,有的州比如纽约州,对服装和鞋类产品免税,所以具体到每一类产品、可能有不同的结论。

当然这里不考虑每个州电子商务发展程度、商家数量、购买习惯、物流水平、eBay的使用率等等其他因素,只是单纯的看一下税率和本州购买率的相关关系,基本上还是蛮负相关的——税率越高、人们越少的在自己州零售商的网店购买。值得注意的是,有的州比如纽约州,对服装和鞋类产品免税,所以具体到每一类产品、可能有不同的结论。

- 从单个商品的层次来看,消费税之于购买的弹性为-1.7(原文table 2);

- 而具体到不同商品类目,弹性从-4.3(电子产品)到几乎为0(家居类商品)(原文table 3 a);

- 再具体到服饰类,随着商品单价的不同、弹性也会有变化,从-0.6到-2.5不等(原文table 3 b);

- 从行为轨迹来看,如果消费者觉得税太高,接下来基本上会寻找类似但是不需要付税的商品(原文table 4);这里值得注意的是,eBay的网站上,只有消费者点进去某一商品页面,才会看到税率,在搜索结果页面是看不到的,只能看到原始价格。(默默的猜测,如果搜索的时候直接给出的是“到手价”(针对一口价商品),那么估计这些商品的点击率会有很大的下降吧。对消费者而言,是不是不用浪费那些无效点击并且承受“心碎”的瞬间了呢?

- 州内州外的替代效应上,基本是-4左右(州内交易减少量,原文table 5);

- 线上线下的替代效应,基本上是1.8(线上交易增加量,原文table 6);

最后来说说我自己的一些观点吧。

从应用计量的角度,这篇文章通篇很少提及"causal effect",只是在定量的衡量税率弹性。而之所以能被同行们接受并且发表在AER,我觉得更多是因为“消费税”这个问题本身备受关注(影响到互联网和电子商务产业发展),而此文的数据独特性(大量的单个商品水平、单个消费者水平的观测)很好的回答了这个问题。当作者在探寻消费税对于购买行为的影响时,使用的是大量的individual level data,衡量的是税率和购买的相关性;而当量化替代效应的时候,作者对数据做了county level aggregation,并加入了fixed effect controls,用三年的月度panel data来做回归,从而排除了一定的干扰。

最有意思的是,由于可以在互联网上跟踪并记录用户一步一步的浏览行为,所以可以运用行为轨迹来直接回答消费者的选择问题。如果我们在超市,去跟踪一个顾客的商品挑选轨迹以研究其购买偏好,显然是不现实的(目前跟踪成本太昂贵);而在互联网上,这自然而然就进入了数据库。这样直接的观测记录使得对于商品之间替代的研究变得很直接,不需要设计什么随机试验之类,也不需要费力去寻找IV。事实上,在实际的工作实践中,我们也会在“直接的行为跟踪”和“随机试验”两种办法之间做平衡,然后综合的衡量一项活动的产出效果。说到底,我们一味追求causal effect也只是为了更准确的回答问题,而不是为了causality这个词本身。无论用何种办法衡量,只要足够准确,其实就可以进一步的用financial language来表达了。

另外,作者对于替代效应的理论建模和大胆假设也是的后面的定量研究变得极为简化直接。有的时候看empirical paper,觉得更多是为了回归而回归。如果只把计量分析作为理论模型的定量工具,其实大部分情况下已经很有价值了。感觉在读书的时候,风气上太过于轻视这样的价值,更多陷入到technical perfection上去了。理论研究和实证研究有的时候割裂的太厉害...(当然精通那一块儿都不易)。

那么最后来说一下可能的改进吧。之所以敢说...也就是仗着自己对eBay的数据比较熟...

先来宏观的理解一下这项研究背后的问题。经济学家关注消费税什么的,自然不是关注那一项项法案的法律条文,更多是关注整个社会福利。税的存在必然会有社会福利净损失(减少了潜在的有利交易),但是从宏观调控的角度,税确实可以作为财政政策的武器(对立面便是货币政策),来调节一个国家的产业结构和某些产业的发展。美国当年有这个“互联网免税法案”,便是为了促进互联网产业的发展,以期在国际竞争中取得产业优势(说白了就是需要扶植新兴产业,把猪先养大了再决定杀不杀)。其实我国对淘宝卖家是不是征税也是类似的道理,毕竟淘宝养活了一大堆自主创业的劳动力、促进了物流的发展、带动了内需增长等等。

互联网和电子商务发展了二十几年,可谓度过了茁壮成长期。然而随着网络交易规模的增大,其对于线下卖家的冲击也便越来越不能忽视。从我的理解,这个时候提出“市场公平法案”也是表明了电子商务已经进入成熟阶段了。线下商家为了生存,一定会开始游说议会来改变这样的财政政策格局。可想而知,如果市场公平法案最终得以实施,那么网店的价格优势将被很大程度上削弱。

于是政府需要来平衡各方的利益。所以电商为了维持现有的政策,必须拿出证据来证明征税的影响是巨大的——不仅仅是对于他们自身利润的影响(政府不关心他们本身),而是对于整个消费者福利的影响。这样的影响不是说“很大”或者“不大”就可以的,需要数据来精确的测量,所以有了这篇研究。

下面来看看从问题到研究方法实现的一些细节问题。“消费者福利”这个东西是很难直接定量衡量的(首先就是怎么定义社会福利函数?怎么衡量某个人对某个商品的使用效应?),作者于是选择从购买量的增加或者减少来间接的回答这个问题。从我个人的理解上,其实这里可以更细致的、用标准化的产品来做一个分析。按照上面的政策,需要交税的情况是卖家有实体店,而有实体店的大都是售卖“标准化的产品”,比如手机、电器这些。这个分析其实用亚马逊的数据会更好,因为他们的商品信息组织的相对完善(同一商品页下面陈列不同卖家的价格)。08年的时候不知道,现在eBay也开始有这样的标准化产品名录了(在eBay上卖东西的时候,可以选择现成的标准化商品信息模板)。研究同一商品不同税率对于消费者购买的影响,应该是对税率弹性这个问题更直接的回答。其实从原文table 3 b对于不同类别商品的分析中,就已经大致看出来这样的端倪了(电子类标准化产品弹性比较高)。当然这样的分析弊端就是,数据是经过选择的。我个人理解,对于long tail goods(比如eBay的收藏类),因为线上有着相比于线下交易更多的优势(选择多、搜索方便),开始征税对线上的份额可能影响不大(如是,会不会有线上商家因此而开辟线下实体体验店呢?)。还有就是虚拟商品,贩售虚拟商品的店铺又会受到多大的影响呢?

此外,在table 2和3的individual level regression之中,是不是可以加入shipping cost, shipping length(fast or slow)和weight这些影响到物流的变量呢?distance对于不同重量商品的影响可能也是不同的,shipping cost相比于distance感觉更为精确一些。还有一个想到的问题就是,有实体店的一般是比较可信赖的大卖家,那么消费者看到税率并放弃购买之后,会选择贩卖同样商品的小卖家嘛?(加一个卖家 feedback score或者seller type这样的变量)。这里的政策含义就是,如果真的开始征税,多少应该是小卖家免税的限额呢?

由于美国各个州的税收政策是相对独立的,所以研究州和州之间的竞争与平衡也是蛮有价值。作者采用的是fixed effect model来探究税率变化与购买量变化的关系,而这里其实也不妨加上商品销售总额的分析。剔除通胀之后,可以看一下从钱上会不会有影响、对于高端和低端产品会不会有不同的影响。当然这就是更加细致的分析了。

暂时就想到这些,写这篇blog post更多是想把自己飞来飞去的思绪整理一下记录一番。感觉信息化之后,对于政府做决策有了更好的支撑和定量依据。呃,这也是在大数据潮流翻滚之下,自己看到的一些肤浅的有价值的所在吧。